杏彩注册平台豪华新能源市场(30万元以上车型)除了利润更高、还意味着品牌向上,是主机厂们激烈厮杀的战场之一。而作为占据整车近40%成本的零部件——动力电池,也掀起了一场争夺高端市场的暗战。

如果从动力电池技术类型来看,能量密度更高、能够提供更长续航里程的三元锂电池相比磷酸铁锂电池更受高端新能源汽车的欢迎。

而凭借成功押注三元锂电池技术路线一路成长为国内、乃至全球最大的动力电池供应商的宁德时代,也抢先锁定了一大批高端客户。

比如理想汽车起售价42.98万元的L9全系用的是宁德时代的三元锂电池,而售价31.98万起的理想L7 Air则采用的是蜂巢能源的三元锂电池。

就连最近传说中“有点贵”的雷布斯家小米汽车SU7也选择了同样的套路:双电机长续航版车型搭载了宁德时代三元锂电池,而单电机版本则选择了比亚迪的弗迪磷酸铁锂电池。

对广大的二线电池厂们,这当然很扎心。不过宁德时代也不太可能“躺赢”:毕竟车企们有过“为别人打工”的前车之鉴,诸如引入电池二供、三供,自研电池种种均已经是常见的套路。

今年8月,宁德时代为旗下磷酸铁锂超充产品“神行电池”举办了一场声势浩大的线下发布会。从预告造势,到上百家媒体报道,其汽车电池产品几乎没有那么近地走到台前。

在芯片、操作系统之外,终端的消费者们也开始关注起这颗隐藏在汽车底盘上的“心脏”。对于普通消费者而言,有一个简单的逻辑是屡试不爽的——“高端车肯定得堆更好的料”。

与主机厂们的品牌向上如出一辙,动力电池也必须卷向高端市场。这也意味着,二线厂商们对宁德时代发起了第二轮突围。

往前追溯,新能源汽车的动力电池,在十余年的发展时间里,一直在三元锂与磷酸铁锂两种技术路线 年前,由于市面上小微型电动车占据主流,成本更低、安全性更高、循环寿命更高,能量密度稍低的磷酸铁锂电池一直是市场主要选择。2017 年之后,随着技术、政策补贴等因素的影响,能量密度更高的三元锂电池逐渐成为了市场主流。

但近两年随着三元锂电池取消补贴以及主机厂对降本的更高要求,2021 年开始磷酸铁锂电池装机量实现了反超,当年市场占有率达到51%。

2022年,磷酸铁锂全年市占率再次攀升,达到了55.6%。而今年,磷酸铁锂更是进一步抢占市场,可以说当下的动力电池市场几乎演变成了磷酸铁锂电池的主场。

从数据来看,今年7月,磷酸铁锂的装车量达到21.7GWh,市占率达到了67.2%,相比之下,三元锂电池装机量仅为10.6GWh。可以说,当前磷酸铁锂与三元锂电池的市场格局已经近乎7:3的比例。

据乘联会数据,2023年1-11月新能源汽车市场中豪华车型渗透率约为12.9%(包含30万元及以上纯电、混动车型),而这些豪华新能源汽车的首选电池,几乎都是三元锂电池。

在现有技术条件下,磷酸铁锂电池的能量密度一般在140-160Wh/kg,而三元锂电池的能量密度则在180-230Wh/kg左右。这就意味着,同样体积质量的电池包,三元锂材料容量会比磷酸铁锂材料要更大,续航里程也就更长。除此之外,目前4C 快充主要还是三元锂电池,在充电便捷性上三元锂电池也更具优势。

因此,定价更高的高端新能源车型采用三元锂电池,而价格更低的中低端车型采用成本更低的磷酸铁锂电池已经成为一种趋势。

换言之,当下的动力电池市场想要冲高端,基本还是要靠三元锂电池。而在三元锂电池市场,宁德时代占尽了先机。

从关键转折点2016年开始,宁德时代就一路在三元锂电池技术路线上狂飙,并建立起了自己的绝对优势。

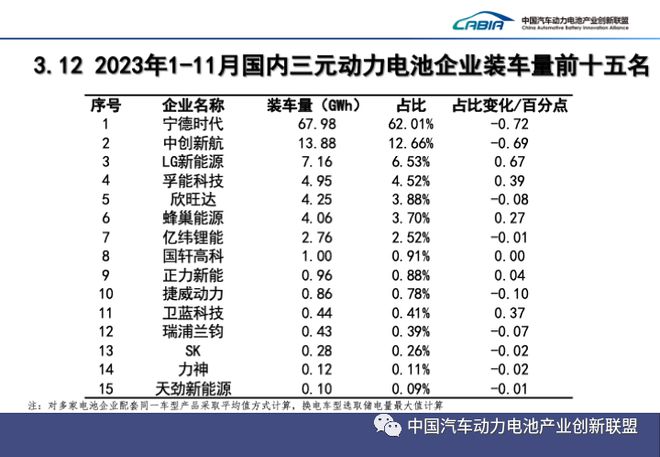

从数据来看,今年1-11月,宁德时代三元锂电池出货量为67.98GWh,占整个市场的62.01%。

而从其定点车型来看,问界M9、极氪009、理想L9等高端新能源车型均选择了宁德时代的三元锂电池。

这与其过硬的产品力和多年积累起来的制造能力不无关系——比如其2022年发布的麒麟电池,采用8系高镍三元正极材料,以及宁德时代第三代CTP技术,能量密度最高可达255Wh/kg,可实现整车超1000公里续航。可以说除了贵,参数都是业内的存在。目前麒麟电池也将在理想MEGA、极氪009等车型上实现量产。

从三元锂电池装机量排名来看,宁德时代以超六成的市场占有率将其余玩家远远甩在身后,可以说,只要高端新能源标配三元锂电池这一格局不变,那么宁德时代在高端市场的地位就非常牢固——从各家占比变化来看,浮动均不到1个百分点,可以说是非常稳定了。

因此对于二线厂商而言,不管是作为二供、三供,还是提供作为入门车型的电池供应商,只要搭上了高端品牌、高端车型的船,至少也能算是曲线月,蜂巢能源截胡宁德时代、亿纬锂能,拿下宝马在欧洲区近90GWh产能的订单的消息就是一个例子。

事实上,主机厂们为了保证供应链安全,也不会允许一家独供的情况维持太久,甚至有不少车企选择了投资入股二线动力电池厂商的方式来改变过去过于依赖宁德时代的状况。

比如大众在2020年5月官宣了入股国轩高科,并成为了后者的第一大股东;同年奔驰母公司戴姆勒集团也入股了孚能科技,并且与其签订了截至2027年的140GWh大额动力电池订单。而在2022年,欣旺达也获得了“蔚小理”三家造车新势力的青睐,这三家车企分别向其增资,各自持有了欣旺达约3%左右的股权。

从客户定点情况来看,国内装机量排名第三的中创新航的主机厂客户包括广汽、长安、Smart、五菱、奇瑞和零跑等;亿纬锂能则与小鹏、广汽埃安、合众、三一、吉利、宝马、戴姆勒、现代和捷豹路虎等主机厂建立了供应关系。

国轩高科虽然背靠大众,但其国内的客户资源却稍显不足,主要是上汽通用五菱、浙江豪情、长城、长安和奇瑞等,定点车型也以一些微型小车与入门车型为主。

欣旺达方面,其主要客户包括吉利、东风汽车、小鹏汽车、浙江豪情、东风柳汽等;蜂巢能源则以长城为主,同时也拓展了Smart、零跑、理想等客户。而孚能科技则与奔驰、广汽、江铃绑定。

搜狐汽车也从其产品价格与定点品牌两个维度将头部的几家动力电池企业进行了分类,作出了如下对比,可供参考。

图中部分企业的动力电池系统销售均价均为财报中公布数据计算得出,与实际会有一定出入。但基本上也能看到其实当前各家之间价格差距相对不会特别大,而如前所述,宁德时代在高端车型装机量方面确实目前会占据更大优势。

从电芯价格的变化中已经能够窥见一二:据鑫椤锂电统计的数据,截至12月14日,国内市场方形三元动力电芯已经跌至0.48-0.55元/Wh,方形磷酸锂铁动力电芯则为0.38-0.48元/Wh。这也就意味着,当前市场上的动力电池电芯价格几乎已经是历史最低水平——往前追溯,上一次电芯价格的低点还是在3年前,当时市场上电芯价格平均也在0.67元/Wh的水平。

猛烈的价格战意味着对动力电池厂商们的成本控制提出了更高的要求,而部分玩家甚至陷入了亏损的泥沼。

根据2023年第三季度财报,排名TOP10的电池厂商中孚能科技净亏损7.66亿元,也是公司单季度历史最高亏损额。前三季度,孚能科技累计共亏损了15.63亿元。

上海钢联显示,截至12月28日,国内电池级碳酸锂均价报10.10万元/吨。而早在12月中旬就已经有媒体报道称,实际市场中碳酸锂价格“早就已经跌破了每吨10万元大关”。从2022年末近60万元/吨到如今的10万元/吨,一年时间,碳酸锂价格缩水超80%。锂价的暴跌,意味着原材料成本的下降,也能够给疲于价格战的下游玩家们喘息之机。

不过,正如同搜狐汽车在年初锂价开始暴跌趋势时所分析的观点,对于中游的电池厂商而言,锂价下行,短期内将会带来高价碳酸锂库存带来的资产减值问题。

在今年第三季度财报中,宁德时代、亿纬锂能、孚能科技等公司均发布了资产计提减值准备的公告。其中,宁德时代2023年前三季度的相关资产计提资产减值准备达到30.97亿元。

比如在锂价高企的阶段,宁德时代等巨头豪掷千金布局了大批锂矿资源,掌握了原材料的主动权。但在锂价回归到成本线附近的合理空间之后,那些暂时没有余力布局上游资源的腰部玩家们则能够将精力放到更能提升自己竞争力的领域,比如产品、渠道等等。

今年下半年,丰田官宣自己将要在2027年量产固态电池,引起了业内一波讨论。与液态的锂电池相比,固态电池最大的不同便是将液态电解液更换为玻璃、陶瓷或其他材料形式的固态电解质。

固态电池最大的优点就是能够让电池内部更紧密,体积更小,并且能量密度能够大幅提升至最高500Wh/Kg左右。

对比当前主流的液态锂电池不管是三元锂、还是磷酸铁锂技术路线,都已经逐渐逼近其能量密度的天花板——由于液态锂离子电池电解质中的有机溶剂存在热失控风险,理论上的能量密度上限为300Wh/kg。除此之外,固态电池由于采用固态电解质,化学稳定性更高,因此在避免热失控、电解液泄漏等方面也具备优势。

国内的固态电池赛道已呈拥挤之势,不光有辉能、清陶能源、卫蓝能源等初创公司,宁德时代、赣锋锂业、比亚迪等行业龙头,也都在推进相关技术研发。

比如宁德时代董事长曾毓群就曾直接表示“固态电池有很多科学及技术的基础问题尚未解决,我们公司深耕10多年,始终认为目前难以形成有技术可行性和市场竞争力的产品。”

Copyright © 2012-2023杏彩体育·(中国)官方下载(xingcai)版权所有 非商用版本